:format(jpeg):quality(90)/https://vocea.biz/wp-content/uploads/2017/03/Apartamente-prima-casa.jpg)

Programul “Prima Casă” rămâne una dintre cele mai atractive soluții de finanțare pentru cei care doresc să își achiziționeze o locuință. O alternativă la acest program o reprezintă creditele ipotecare, deși, avansul minim de 5% din valoarea locuinței impus de “Prima Casă” este un motiv aproape “imbatabil” în fața celui de 15% impus la creditele ipotecare. Totuși, băncile au lansat în ultimele luni mai multe astfel de credite ipotecare care acoperă nevoi la largi de creditare. Vocea.biz prezintă câteva dintre cele mai importante astfel de produse bancare în vederea achiziționării unei locuințe, dar și un top al celor mai avantajoase oferte, atât pentru programul Prima Casă, cât și pentru creditele ipotecare, la principalele instituții bancare din România.

“Prima Casă” prevede un avans minim de 5% din valoarea locuinţei ce urmează să fie achiziţionată, dacă aceasta nu depăşeşte echivalentul a 60.000 de euro în cazul locuinţelor vechi, respectiv 75.000 de euro în cazul celor noi. De asemenea, dobânda creditului „Prima Casă“ – formată din indicatorul ROBOR la trei luni plus o marjă a băncii de cel mult 2 puncte procentuale. Acestea ar fi principalele avantaje ale creditului. Astfel, la un avans de 5%, se poate obține o sumă împrumutată între 57 000-66 500 euro pe o durată de 30 de ani, la un indice de dobândă de ROBOR3M+2pp.

Dezavantajele majore ale împrumuturilor “Prima Casă” includ durata mare pentru aprobarea dosarului, fiind necesară aprobarea FNGCIMM (Fondul National de Garantare a Creditelor pentru Interprinderile Mici si Mijlocii), volumul mai mare de acte necesare, iar imobilul nu poate fi vândut sau închiriat timp de 5 ani de la data achiziției. Apoi, creditul nu poate fi rambursat sau refinanțat în primii 5 ani, iar salariul mediu net necesar în 2017 este 2196 lei, respectiv 484,34 euro.

În 2017 s-au înscris 16 bănci la programul Prima Casă: Alpha Bank, Banca Românească, Banca Transilvania, Banc Post, BCR, BRD, CEC Bank, Credit Agricole, ING, Înțesa SanPaolo Bank, Raiffeisesn Bank, MArfin Bank, OTP Bank, Pireus Bank, Leumi Bank România, Unicredit.

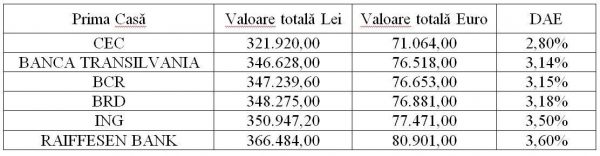

Ca referință, simulările de creditare au fost efectuate la băncile cele mai cunoscute, pe site-urile acestora. Menționăm faptul că opțiunile acestor simulări diferă între instituțiile bancare; de la valuta în care oferă creditul, la dobânda percepută – fixă sau variabilă, astfel, cuantumul ratei lunare diferă de la o bancă la alta; facilitățile oferite solicitantului în cazul în care își încasează veniturile în contul băncii respective, etc.

Pentru realizarea acestor simulări s-a luat ca referință, un împrumut în valoare de 50.000 euro, echivalentul a 226,500 lei, pentru 30 de ani, la un curs BNR al monedei euro de 4,53 lei.

Pentru Prima Casă, program accesat de la Banca Transilvania, rezultă o dobândă anuală efectivă (DAE) de 3,14%, valoarea primei rate este de 938 lei, iar valoarea totală de rambursare este de 346.628 lei, respectiv 76.518 euro.

La BRD, la o simulare pentru locuințe, la un curs BNR al monedei euro de 4,53 lei, pentru un împrumut de 50.000 euro, echivalentul a 226,500 lei pentru 30 de ani, rezultă o dobândă de 2,87%, dobânda anuală efectivă (DAE) de 3,18%, valoarea primei rate este de 939,13 lei, iar valoarea totală de rambursare este de 348.275 lei, respectiv 76.881 euro.

După aceeași simulare efectuată la ING, rezultă o dobânda anuală efectivă (DAE) de 3,50%, valoarea primei rate este de 936,71 lei, iar valoarea totală de rambursare este de 350.947,20 lei, respectiv 77.471 euro.

În urma aceleiași operațiuni la Raiffeisen Bank, rezultă o dobânda anuală efectivă (DAE) de 3,60%, valoarea primei rate este de 935 lei, iar valoarea totală de rambursare este de 366.484 lei, respectiv 80.901 euro. Creditul Raiffeisen Bank are o dobândă variabilă.

La CEC Bank rezultă o dobânda anuală efectivă (DAE) de 2,80%, valoarea primei rate este de 1.158 lei, iar valoarea totală de rambursare este de 321.920 lei, respectiv 71.064 euro. Dobânda este variabilă.

Pentru BCR rezultă o dobânda anuală efectivă (DAE) de 3,15%, valoarea primei rate este de 937,92 lei, iar valoarea totală de rambursare este de 347.239,60 lei, respectiv 76.653 euro. Dobânda este variabilă. Taxa evaluare apartament este de 370 lei, comision anual de gestiune, aplicat la 50% din soldul creditului este de 0,49%.

Așadar, cele mai avantajoase oferte pentru Prima Casă sunt oferite de CEC Bank, cu o sumă totală de rambursare de 321.920 lei, respectiv 71.064 euro. Și dobânda (DAE) are tot cea mai mică valoare la CEC Bank, respectiv 2,80%.

Pe locul secund în topul celor mai avantajoase bănci care sunt înscrise în programul Prima Casă este Banca Transilvania, care, pentru împruutul de 50.000 euro pe 30 de ani cere o rambursare de 346.628 lei adică 76.518 euro, DAE fiind de 3,14%.

Urmează BCR, cu 347.239 lei sumă totală de rambursat, adică 76.653 euro, cu DAE 3,15%.

De asemenea, suma totală de rambursare la BRD este de 348.275 lei, respectiv 76.881 euro, DAE 3,18%; ING, cu sumă totală de rambursare de 350.947,20 lei, adică 77.471 euro, DAE 3,50% și Raiffeisen Bank cu 366.484 lei sumă totală, adică 80.901 euro, DAE 3,60%.

În ultimele luni, băncile au lansat mai multe credite ipotecare ce acoperă nevoi la largi de creditare, cu avans începând cu 15%. Să facem diferența însă între creditul ipotecar și cel imobiliar; pentru primul, persoana care se împrumută aduce în garanție chiar imobilul pe care-l achiziționează prin credit, iar pentru creditul imobiliar aceasta garantează cu un alt imobil decat cel achiziționat prin credit.

Astfel, pentru un credit de 30 de ani la Banca Transilvania este nevoie de un avans de 15% se poate obține maxim 250.000 euro la un indice de dobândă ROBOR6M+3.25pp. Pentru un credit în lei, în cazul în care solicitantul primește veniturile într-un cont BT, dobândă este de 4,32%* (ROBOR6M + 3.25 pp), față de dobândă standard de 4,82%* (ROBOR6M + 3,75 pp), iar pentru un credit în euro, dobândă este de 4,50%* (EURIBOR6M + 4.75 pp), față de dobândă standard de 4,75%%* (EURIBOR6M + 5,00 pp).

Banca enumeră și alte comisioane care se adaugă:

Credit imobiliar/ipotecar în lei: 250 lei, dacă primești veniturile într-un cont la BT/450 lei standard;

Credit imobiliar/ipotecar în euro: 50 euro, dacă primești veniturile într-un cont la BT/100 euro standard;

Comision anual de administrare: 150 lei/ an;

Comision unic pentru serviciile oferite la cerere: 100 lei/ serviciu;

Comision evaluare imobil: 450 lei pentru apartament/ 700 lei pentru casă, vilă, teren și construcții;

Comision AEGRM: 66 lei pentru fiecare garanție.

Realizând simularea pe site-ul băncii, pentru un credit imobiliar-ipotecar există unele diferențe între împrumutul acordat în lei sau euro. Astfel, la o sumă de 226.500 lei (50.000 euro), rambursabilă în 30 de ani, DAE ajunge la 4,51%, valoarea primei rate este de 1.124 lei, iar suma totală de plată este de 409.078 lei, adică 90.304 euro. Dobânda este variabilă. În cazul împrumutului în lei nu este relevant dacă solicitantul creditului încasează veniturile în contul băncii.

În cazul unui împrumut în valută, respectiv 50.000 euro, pentru 30 de ani rambursare, dobânda este variabilă, dacă solicitantul încasează veniturile în contul băncii, DAE ajunge la 4,71%, valoarea primei rate este de 254 euro iar suma totală de rambursare este de 92.365 euro. În cazul în care veniturile nu sunt încasate în contul băncii menționate, DAE este de 4,98%, valoarea primei rate este 261 euro, iar suma totală de plată ajuge la 95.107 euro.

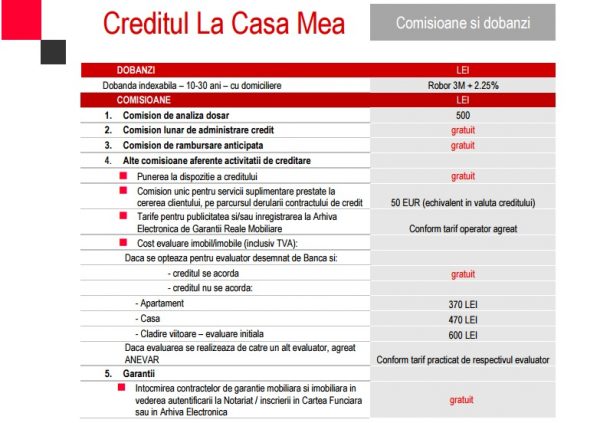

Pentru aceeași perioadă de rambursare BRD oferă între 10 000 și 100 000 euro, cu un avans de 15%, la indicele de dobândă ROBOR3M+2.25pp. La accesarea unui astfel de credit BRD, costul cu evaluarea este 0 dacã creditul se acordã şi optezi pentru evaluator desemnat de cãtre bancã. De asemenea, solicitantul poate primi o sumă suplimentară, pe care o poate obţine pentru acoperirea cheltuielilor generate de proiectul imobiliar (notar, agenţie imobiliară, etc), inclusă în limita celor 100.000 euro.

Pentru un credit imobiliar-ipotecar cu dobândă indexabilă, la o sumă de 226.500 lei (50.000 euro) rambursabilă în 30 de ani, simularea arată că DAE ajunge la 4,50%, valoarea primei rate este de 1162,48 lei, iar suma totală de plată este de 404.510 lei, respectiv 89.295 euro.

ING este dispusă să ofere până la 200.000 euro pentru 30 de ani, avans 15%, la indicele de dobândă ROBOR3M+2.95pp. De asemenea aprobarea financiară se dă “pe loc”, lucru valabil în cazul veniturilor de minim 1.500 lei din salarii sau pensii raportate la Agenția Națională de Administrare Fiscală (ANAF). Dobânda este formată din marja fixă 2.95% + ROBOR 3M și este valabilă în cazul încheierii unei asigurări de viață de grup la NN Asigurări de Viață S.A.

În urma simulării pentru un credit ipotecar pentru suma de 226.500 lei (50.000 euro), rezultă faptul că DAE ajunge la 4,25%, valoarea primei rate este de 1055,39 lei, iar suma totală de plată este de 394.712 lei, respectiv 87.133 euro. ING percepe un comision de analiză de 500 lei, cu asigurare de viață de grup de 0,35%/12/lună.

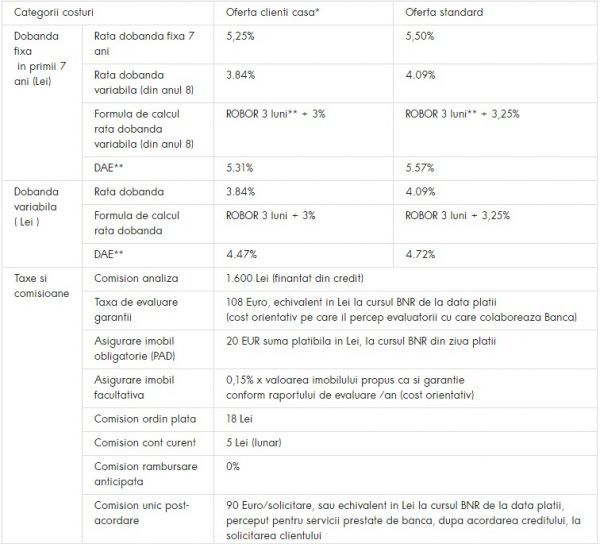

Raiffeisen Bank oferă sume între 5 000 – 300 000 euro pentru credite pe 30 de ani avans 15%, indice dobândă ROBOR3M+3pp. Banca oferă 5,25% dobândă fixă pe 7 ani, salariul este încasat pe card Raiffeisen Bank. Avansul este de 15% – 45% din valoarea imobilului; avansul de 15%, respectiv 20% , se aplica pentru achizitia imobilelor din localitatile cu un indice pozitiv de evolutie a pietei imobiliare.

O listă a costurilor complete:

Pentru un credit ipotecar, simularea propune două variante. În cazul în care solicitantul nu încasează salariul în contul băncii, DAE ajunge la 4,80%, valoarea primei rate este de 1.100 lei, iar suma totală de plată este de 421.841 lei, respectiv 93.121 euro. Condițiile sunt valabile la un salariu mediu net de 2196 lei, propus ca referință.

În cazul în care persoana în cauză încasează salariul în contul băncii, valoarea primei rate este de 1.068 lei, DAE este de 4,55%, iar suma totală de plată este de 410.032 lei, respectiv 90.514 euro.

CEC Bank oferă împrumuturi de maxim 620 000 euro, cu avans între 15% și 30%, pe o durată de timp care poate ajunge până la 35 de ani, la indice de dobândă ROBOR6M+2.5pp.

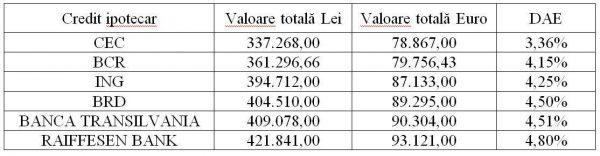

Pentru un credit ipotecar, pentru aceeași sumă propusă de 50.000 euro (226.500 lei), rambursabilă în 30 de ani, DAE ajunge la 3,36%, valoarea primei rate este de 1353 lei, iar suma totală de plată este de 357.268 lei, respectiv 78.867 euro. Comisionul lunar de administrare credit este de 0,04%.

Durata de timp pentru care se oferă creditul la BCR (10 000 Euro – 85%) este mai scurtă, respectiv 25 de ani. Avansul variază între 15% – 35%, dobânda pornind de la 4.95%.

Pentru un credit ipotecar, la o sumă de 226.500 lei, rambursabilă însă în doar 25 de ani, DAE ajunge la 4,15%, valoarea primei rate este de 1204,32 lei, iar suma totală de plată este de 361.296,66 lei, respectiv 79.756,43 euro.

Cea mai avantajoasă oferă îi aparține CEC Bank, cu o sumă totală de rambursare de 357.268 lei, adică 78.867 euro cu o dobândă (DAE) de 3,36%.

La diferență de aproximativ 1000 euro la suma totală de rambursare se situează BCR cu 361.296,66 lei, respectiv 79.756,43 euro, DAE 4,15%.

Pe locul al treilea în top se află ING cu o valoare totală de rambursare de 394.712 lei, respectiv 87.133 euro, cu DAE de 4,25%.

BRD cere 404.510 lei sumă totală de rabursare a creditului ipotecar, adică 89.295 euro, DAE ajungând la 4,50%.

Suma totală de rambursare la Banca Transilvania este de 409.078 lei, respectiv 90.304 euro, DAE de 4,51%.

Apoi, Raiffeisen Bank solicită 421.841 lei sumă totală, însemnând 93.121 euro, DAE fiind de 4,80%.

În concluzie, CEC Bank domină în topul ofertelor, atât pentru Prima Casă, cât și pentru acordarea de credite ipotecare, cu o rambursare de 321.920 lei, respectiv 71.064 euro la Prima Casă și 357.268 lei, adică 78.867 euro, la credit ipotecar.

Dacă Banca Transilvania se situa pe un loc secund la condițiile de oferire a unui credit prin programul Prima Casă, cu o rambursare de 346.628 lei – 76.518 euro, condițiile cerute la creditele ipotecare sunt ceva mai “aspre” decât la celelate bănci, fiind surclasată de CEC Bank, BCR (361.296,66 lei, respectiv 79.756,43 euro), ING (394.712 lei, respectiv 87.133 euro) și BRD (404.510 lei, adică 89.295 euro).

Trebuie menționat că BCR are a treia cea mai bună ofertă la Prima Casă, 347.239 lei sumă totală de rambursat, adică 76.653 euro, și a doua cea mai bună la credit ipotecar, cu 361.296,66 lei, respectiv 79.756,43 euro.

Doar Raiffeisen Bank păstrează aceeași poziție în cele două topuri, cu 366.484 lei sumă totală, adică 80.901 euro la Prima Casă, respectiv 421.841 lei sumă totală, însemnând 93.121 euro la credit ipotecar.